Decisão de investimento, o que usar: TIR, payback ou VPL?

Quando decidimos fazer um investimento, na maior parte das vezes desejamos compará-lo com outras alternativas para se ter certeza de escolher a melhor opção. Pequenas empresas, por exemplo, poderão decidir entre abrir uma franquia ou manter o dinheiro aplicado em um fundo de investimento ou, ainda, entre comprar um balcão refrigerado de uma marca mais cara ou de outra mais barata.

Na comparação entre alternativas de investimento, existem alguns métodos que podem ser utilizados. Analisaremos os três principais neste artigo: TIR (Taxa Interna de Retorno), payback (tempo de retorno) e VPL (Valor Presente Líquido).

Fluxo de Caixa

Antes de analisarmos os métodos de avaliação de investimentos, é importante definirmos o conceito de fluxo de caixa.

Segundo Angelo, Silveira e Fávero em seu livro “Finanças no Varejo – Gestão Operacional”, “o fluxo de caixa é um conjunto de entradas (+) e saídas (–) de dinheiro do caixa, ao longo do tempo”.

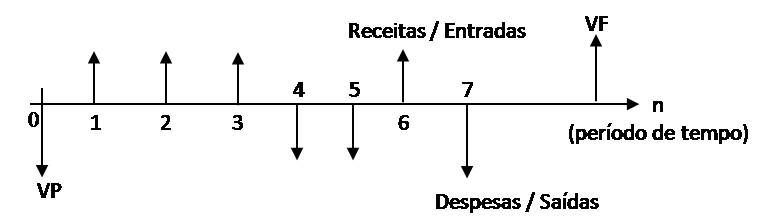

A representação gráfica do fluxo de caixa é feita da seguinte forma:

Tanto as receitas quanto as despesas serão chamadas de “PMT”, “n” será a quantidade de períodos de tempo (meses, anos, dias etc.) e “i” será a taxa de juros. É importante notar que o Valor Presente (VP) e o investimento inicial são negativos e o Valor Final (VF) é positivo. Esta convenção é fundamental para que os cálculos sejam feitos de forma correta em calculadoras e no Excel.

VP (Valor Presente) e VPL (Valor Presente Líquido)

O método do VP consiste em trazer a valor presente todos os valores do fluxo de caixa durante o período de tempo analisado e considerando-se uma determinada taxa de juros (i). Desta forma, é possível comparar diversas alternativas de investimento.

Como exemplo, vamos imaginar que uma padaria queira comparar o retorno que ela terá com a compra de um forno de alta temperatura. Digamos que existam duas opções no mercado:

A Marca A faz 1.200 pães por mês, com um período de vida útil do forno de 50 meses. Por outro lado, a Marca B faz 1.800 pães por mês, mas com um período de vida útil menor, de 30 meses. Qual é o melhor investimento, considerando-se uma taxa de juros de 1% e o preço do pão a R$ 1,00?

Importante: antes de fazer os cálculos, certifique qual o modo que está sendo utilizado. Existem dois: modo início (BEGIN) e modo fim (END). A diferença é que no primeiro, considera-se que a primeira entrada ou saída é feita no ato (à vista) e não no primeiro período.

Para resolver este problema, deve-se utilizar uma calculadora financeira ou um software de planilha eletrônica, como o Excel. Basta colocar as variáveis PMT, n e i para se obter o valor presente (VP):

|

Variável |

Marca A |

Marca B |

|

PMT |

1.200 |

1.800 |

|

n |

50 |

30 |

|

i |

1% |

1% |

|

VP |

-47.035,34 |

-46.453,87 |

Observação: note que o resultado de VP é negativo, como explicamos anteriormente.

Como pode se observar na tabela acima, o VP da Marca A é maior do que o da Marca B, apesar de sua receita mensal ser R$ 600,00 menor. Portanto, a melhor opção de investimento seria a Marca A.

Vamos analisar agora outro exemplo. Digamos que este mesmo investidor decidisse comparar diversas opções de franquia (no quadro abaixo), mas com aporte inicial e faturamento diferentes, qual seria a melhor opção?

|

Franquia |

Investimento Inicial |

Lucro Anual |

|

Restaurante |

200.000 |

133.000 |

|

Loja de Roupas |

100.000 |

68.000 |

|

Posto de Gasolina |

500.000 |

325.000 |

Neste caso, vamos calcular o VPL, que é dado pela fórmula:

VPL = VP – investimento inicial

Qual será o VPL de cada franquia considerando-se uma taxa anual de 14% e um período de tempo de cinco anos?

|

Variável |

Restaurante |

Loja de Roupas |

Posto de Gasolina |

|

PMT |

133.000 |

68.000 |

325.000 |

|

i |

14,0% |

14,0% |

14,0% |

|

n |

5 |

5 |

5 |

|

Investimento inicial |

200.000 |

100.000 |

500.000 |

|

VP |

-456.600 |

-233.450 |

-1.115.751 |

|

VPL |

-256.600 |

-133.450 |

-615.751 |

Analisando-se a tabela acima, pode-se perceber que o posto de gasolina é o melhor investimento porque gera o maior VPL.

Payback

O método payback consiste em avaliar quanto tempo é necessário para que o investimento retorne ou, ainda, identificar qual é período de tempo que o capital estará exposto ao risco (de se perdê-lo).

Para calcular o payback, bastará dividir o investimento inicial pelo retorno no período de tempo (diário, mensal, anual etc.). Voltando ao exemplo das franquias, qual será o payback do restaurante?

Payback = 200.000 / 133.000 = 1,50

Ou seja, o investimento será retornado em 1,5 anos. Para os demais negócios, teríamos:

|

Franquia |

Investimento Inicial |

Faturamento Anual |

Payback |

|

Restaurante |

200.000 |

133.000 |

1,50 |

|

Loja de Roupas |

100.000 |

68.000 |

1,47 |

|

Posto de Gasolina |

500.000 |

325.000 |

1,54 |

Como se pode observar na tabela acima, o melhor investimento seria o da loja de roupas, uma vez que o investimento seria retornado em menos tempo, em 1,47 anos.

Payback Descontado

No método do payback descontado, considera-se a taxa de juros para cada PMT. Para as mesmas franquias do exemplo anterior, vamos considerar que a taxa de juros anual é de 14%. Teríamos, portanto:

|

Variável |

Restaurante |

Loja de Roupas |

Posto de Gasolina |

|

PMT |

133.000 |

68.000 |

325.000 |

|

VP |

200.000 |

100.000 |

500.000 |

|

i |

14% |

14% |

14% |

|

n |

1,80 |

1,76 |

1,85 |

Observação: Neste caso, ao invés de apenas dividirmos o valor do investimento pelo PMT, devemos considerar a taxa de juros. Para se chegar aos valores de n, utilize uma calculadora financeira ou o Excel.

Os métodos de payback e payback descontado são bastante limitados porque não consideram algumas questões, como por exemplo:

– Não consideram as receitas depois do período de payback. No caso das franquias, por exemplo, a loja de roupas gera menos ganhos anuais do que os outros investimentos, apesar de atingir o payback antes.

– Consideram investimentos somente no período inicial, mas não em datas distintas.

TIR

A TIR é a taxa que iguala o valor das entradas com o das saídas. O valor da TIR deverá ser comparado entre os investimentos e, aquele que tiver a maior, será o melhor. Além disso, também deverá ser comparada com a TMA (Taxa Mínima de Atratividade), que será a menor taxa de retorno que o investidor estará disposto a aceitar (que poderia ser o CDB ou a poupança, por exemplo).

No mesmo exemplo das franquias, imaginemos agora que o investidor queira saber qual das três opções tem maior retorno em um período de cinco anos, considerando-se uma TMA de 14%.

Neste caso, teríamos:

|

Variável |

Restaurante |

Loja de Roupas |

Posto de Gasolina |

|

PMT |

133.000 |

68.000 |

325.000 |

|

VPL |

200.000 |

100.000 |

500.000 |

|

n |

5 |

5 |

5 |

|

TIR (i) |

60,2% |

61,9% |

58,5% |

A loja de roupas é o melhor investimento porque apresenta a melhor TIR. Além disso, como a TIR é maior do que a TMA (61,9% > 14%), o investidor tiraria o seu dinheiro do banco e abriria o negócio.

Regras para aceitar ou rejeitar um investimento

Para poder analisar a aceitação ou rejeição do investimento, é possível usar qualquer um dos três métodos, desde que:

1) VPL > VP

O VPL deverá ser superior ao VP para que o investimento seja interessante. Caso contrário, haverá prejuízo, já que a receita futura será menor do que o gasto inicial.

2) TIR > TMA

A TIR deverá ser maior que a TMA. Caso contrário, será mais interessante investir no mercado financeiro, em CDB, DI ou poupança, por exemplo.

3) Payback descontado < vida útil

O payback descontado não poderá ultrapassar a vida útil do investimento, seja ele uma máquina, equipamento, edifício etc. Evidentemente, se isto ocorrer, não será possível obter o retorno sobre o que foi gasto inicialmente.

Como decidir entre os métodos?

Aplicando-se qualquer uma destas três regras, pode-se aceitar ou rejeitar um investimento, qualquer que seja. Porém, como escolher o melhor entre eles? Para escolher a melhor opção, deve-se utilizar somente o VPL. Ou seja, o investimento com maior VPL será o escolhido.

Voltando mais uma vez ao exemplo das franquias, os três investimentos são viáveis porque apresentam VPL > VP. A loja de roupas, apesar de ter uma TIR e um payback maiores do que os demais investimentos, tem um VPL menor do que o posto de gasolina.

Portanto, o melhor de todos os investimentos é o posto de gasolina, que deveria ser o escolhido.

Sobre o Autor

Antonio Pedro Alves é formado em administração pela FGV, com MBA em Marketing pela FIA-USP, além de diversas especializações, inclusive na HEC, na França. Atuou em diversas multinacionais, na venda direta, na indústria e no varejo, entre elas o Grupo Pão de Açúcar, Wal-Mart, Reckitt Benckiser e Avon. É executivo de marketing, palestrante e consultor.

Comments (5)

Boa tarde Antônio.

Onde você faz referência ao ” Faturamento Anual”, na realidade seria ” Lucro Líquido” certo?

Att

Sim, você tem razão, falha minha! Já arrumei no texto.

Que artigo fantástico!

Didático e muito bem construído.

Obrigado por disponibilizar.

muito top esse artigo!

Material didatico, bem explicativo !!